Coronavirus – Prise en charge des coûts fixes des entreprises – Mise à jour à mai 2021

L’aide spécifique en faveur des entreprises dont l’activité est très affectée par les conséquences de la crise sanitaire et qui ont un niveau de charges fixes particulièrement élevé, dite « Aide sur les coûts fixes » a été modifiée par le décret n°2021-625 du 20 mai 2021. Ce dispositif permet l’indemnisation de 90 % des charges fixes non couvertes par des recettes, pour les entreprises de moins de 50 salariés et de 70 % pour les entreprises de plus de 50 salariés.

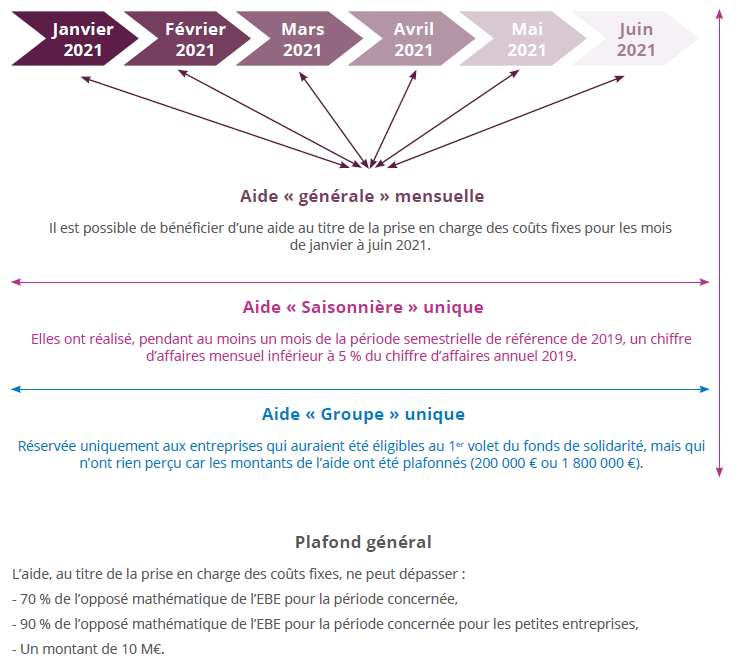

L’aide peut désormais être demandée pour un seul des 2 mois si l’entreprise perd 50 % de son chiffre d’affaires pendant un mois. Le critère de perte de 50 % du chiffre d’affaires pourra être apprécié sur une période moyenne de 6 mois, et non mois par mois, pour les entreprises ayant une activité saisonnière et qui réalisent de ce fait moins de 5 % du chiffre d’affaires annuel pendant au moins un mois de l’année. L’aide peut aussi être demandée même si les entreprises n’ont pu bénéficier du 1er volet du fonds de solidarité car il a été plafonné au niveau du groupe (seuils de 200 000 € ou de 1 800 000 €).

Quels sont les textes de référence ?

L’aide au titre de la prise en charge des coûts fixes des entreprises est définie par le décret n° 2021-310 du 24 mars 2021. Le décret 2021-625 du 20 mai 2021 vient modifier le précédent décret en créant 3 catégories :

- L’aide sur les coûts fixes « générale »,

- L’aide sur la coûts fixes « saisonnière »,

- L’aide sur les coûts fixes « groupe ».

Qui peut en bénéficier pour les périodes à partir du mois de mars 2021 ?

Cette aide qui prend la forme d’une subvention, a pour objectif de compléter les dispositifs d’aide déjà existants, pour lutter contre les conséquences économiques de la pandémie de Covid-19.

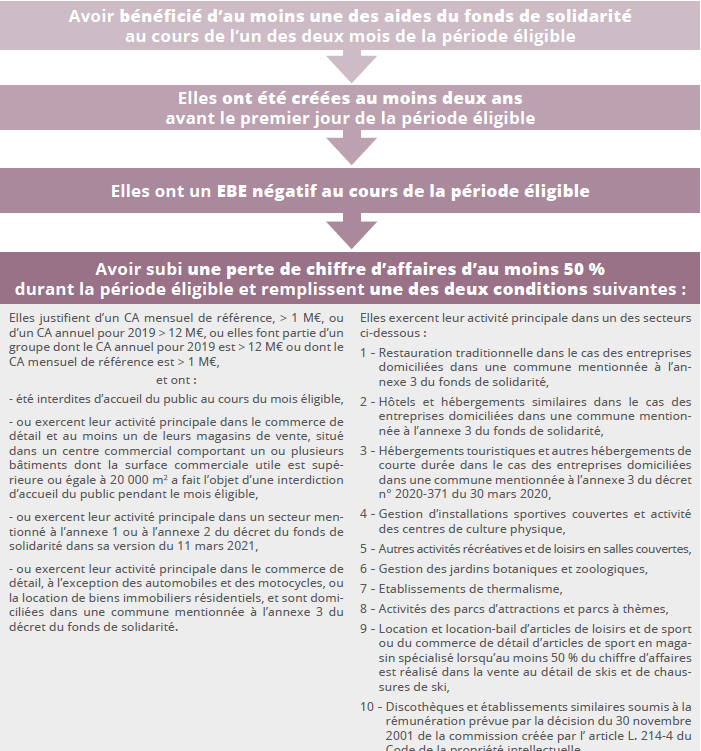

Cette aide bénéficiera aux entreprises qui, au cours du premier semestre 2021, satisferont aux condi-tions cumulatives suivantes (1-2-3-4) :

- Elles ont bénéficié d’au moins une des aides du fonds de solidarité au cours de l’un des 2 mois de la période éligible,

- Elles ont subi une perte de chiffre d’affaires d’au moins 50 %, durant la période éligible et remplissent une des 2 conditions suivantes :

a) Ces entreprises justifient, pour au moins un des 2 mois de la période éligible :

- soit d’un CA mensuel de référence supérieur à 1 M€,

- soit d’un CA annuel 2019 supérieur à 12 M€,

- soit elles font partie d’un groupe qui répond au mêmes conditions de CA annuel ou de CA mensuel,

et elles ont :

- Soit été interdites d’accueil du public au cours du mois éligible,

- Soit exercent leur activité principale dans le commerce de détail et au moins un de leurs magasins de vente situé dans un centre commercial dont la surface commerciale utile est supérieure ou égale à 20 000 m², et ont fait l’objet d’une interdiction d’accueil du public pendant le mois éligible (hors décision du préfet),

- Soit elles exercent leur activité principale dans un secteur mentionné à l’annexe 1 ou à l’annexe 2 du décret sur le fonds de solidarité dans sa version du 11 mars 2021,

- Soit elles exercent leur activité principale dans le commerce de détail, à l’exception des automobiles et des motocycles, ou la location de biens immobiliers résidentiels et sont domiciliées dans une commune, mentionnée à l’annexe 3 du décret du fonds de solidarité.

b) Elles exercent leur activité principale dans un des secteurs mentionnés ci-dessous :

- Restauration traditionnelle dans le cas des entreprises domiciliées dans une commune mentionnée à l’annexe 3 du fonds de solidarité,

- Hôtels et hébergements similaires dans le cas des entreprises domiciliées dans une commune mentionnée à l’annexe 3 du fonds de solidarité,

- Hébergements touristiques et autres hébergements de courte durée dans le cas des entreprises domiciliées dans une commune mentionnée à l’annexe 3 du décret n° 2020-371 du 30 mars 2020,

- Gestion d’installations sportives couvertes et activité des centres de culture physique,

- Autres activités récréatives et de loisirs en salle couvertes,

- Gestion des jardins botaniques et zoologiques,

- Etablissements de thermalisme,

- Activités des parcs d’attractions et parcs à thèmes,

- Location et location-bail d’articles de loisirs et de sport ou du commerce de détail d’articles de sport en magasin spécialisé lorsqu’au moins 50 % du chiffre d’affaires est réalisé dans la vente au détail de skis et de chaussures de ski,

- Discothèques et établissements similaires soumis à la rémunération prévue par la décision du 30 novembre 2001 de la commission créée par l’article L. 214-4 du Code de la propriété intellectuelle

- Elles ont été créées au moins 2 ans avant le pre-mier jour de la période éligible.

- Elles ont un EBE négatif au cours de la période éligible.

Les charges financières et les dotations aux amortissements ne sont donc pas prises en compte pour ce calcul.

L’EBE est calculé, pour chaque période éligible concernée, par un expert-comptable, à partir du grand livre de l’entreprise ou de la balance générale, à l’aide de la formule suivante :

EBE = [Recettes + Subventions d’exploitation – Achats consommés – Consommations en provenance de tiers – Charges de personnels – Impôts et taxes et versements assimilés].

En pratique, cela revient à utiliser les catégories de comptes suivantes :

EBE = [comptes 70 + comptes 74 + comptes 751 – comptes 60 – comptes 61 – comptes 62 – comptes 63 – comptes 64].

Dans cette formule, le compte 70 correspond à l’ensemble des écritures présentes dans le grand livre de l’entreprise ou la balance générale pour la période concernée, et imputées sur un compte commençant par 70.

Les subventions d’exploitation comprennent notamment les aides perçues au titre du fonds de solidarité durant la période concernée.

Le CA s’entend comme le CA hors taxes ou, lorsque l’entreprise relève de la catégorie des BNC, comme les recettes nettes hors taxes.

La méthode de calcul du montant de l’aide

- Le montant de l’aide est calculé pour la période éligible et est limité sur la période du premier semestre de l’année 2021 à un plafond de 10 M€ calculé au niveau du groupe,

- L’aide de prise en charge des coûts fixes est versée sur le même compte bancaire que celui sur lequel l’administration verse le fonds de solidarité.

Cette aide prend la forme d’une subvention dont :

- Le montant s’élève à 70 % de l’opposé mathématique de l’EBE constaté au cours de la période éligible,

- Le montant s’élève à 90 % de l’opposé mathématique de l’EBE constaté au cours de la période éligible pour les petites entreprises employant moins de 50 personnes (règlement (CE) n° 70/2001).

Comment calculer la perte du chiffre d’affaires ?

La perte de CA pour la période éligible est définie comme la somme des pertes de CA de chacun des 2 mois de la période éligible.

La perte de CA au titre d’un mois est la différence entre, d’une part, le CA constaté au cours du mois et, d’autre part, le CA de référence défini comme le CA réalisé le même mois de l’année 2019.

Pour les entreprises créées après le 1er janvier 2019, le chiffre d’affaires de l’année 2019 est celui réalisé entre la date de création et le 31 décembre 2019, ramené sur un an.

Quand faire la demande ?

La demande d’aide est réalisée par voie dématérialisée, dans les conditions suivantes :

- Au titre des mois de janvier et février 2021, elle est déposée dans un délai de 45 jours, après le versement du 1er volet du fonds de solidarité au titre du mois de février 2021,

- Au titre des mois de mars et avril 2021, elle est déposée dans un délai de 45 jours après le versement du de l’aide mentionnée au 1° de l’article 1er, au titre du volet du fonds de solidarité du mois d’avril 2021,

- Au titre des mois de mai et juin 2021, elle est déposée dans un délai de 15 jours après le versement du 1er volet du fonds de solidarité au titre du mois de juin 2021.

Si le demandeur n’est pas éligible au 1er volet du fonds de solidarité, au titre du second mois de chaque période éligible, la demande d’aide est réalisée par voie dématérialisée, dans un délai de 45 jours à l’expiration de la période éligible et au plus tard dans un délai de 45 jours à compter du 20 mai 2021 pour la première demande au titre des mois de janvier et février 2021.

La nature des documents à fournir à l’administration ?

La demande est accompagnée des justificatifs suivants :

- Une déclaration sur l’honneur attestant que l’entreprise remplit les conditions et l’exactitude des informations déclarées,

- Une attestation d’un expert-comptable, tiers de confiance.

L’attestation de l’expert-comptable est délivrée à la suite d’une mission d’assurance de niveau raison-nable, réalisée conformément :

- À la norme professionnelle de maîtrise de la qualité (NPMQ),

- À la norme professionnelle relative à la mission de présentation de comptes (NP 2300),

- À la norme professionnelle relative aux missions d’assurance sur des informations autres que des comptes complets historiques – attestations particulières (NP 3100).

Cette attestation mentionne :

- L’EBE coûts fixes pour la période des 2 mois de 2021 au titre de laquelle l’aide est demandée et à compter du mois mars 2021 au titre de laquelle l’aide est demandée,

- Le CA pour chacun des 2 mois de 2021 de la période au titre de laquelle l’aide est demandée,

- Le CA de référence pour chacun des 2 mois de 2019 pour la période au titre de laquelle l’aide est demandée,

- Le numéro de formulaire de l’aide reçue au titre du 1er volet du fonds de solidarité pour chacun des mois de la période considérée. Si l’entreprise n’est pas éligible pour un des 2 mois, le tiers de confiance doit attester qu’elle ne remplit pas les critères permettant le bénéfice de l’aide au titre du mois concerné,

- Le numéro professionnel de l’expert-comptable.

Si l’entreprise appartient à un groupe, l’expert- comptable indique dans l’attestation les noms, raison sociale et adresse du groupe.

La mission d’assurance porte, selon la date de création de l’entreprise, sur le CA de l’année 2019 si elle a été créée avant le 1er janvier 2019 ou, pour les entreprises créées entre le 1er janvier 2019 et le 30 avril 2019, sur le CA mensuel moyen pour la période comprise entre la date de création de l’entreprise et le 31 décembre 2020.

3. Le calcul de l’EBE coûts fixes.

4. La balance générale 2021 pour la période éligible et la balance générale 2019 pour la période de référence.

L’aide de prise en charge des coûts fixes est versée sur le même compte bancaire que celui sur lequel l’administration verse le fonds de solidarité.

5. Pour les entreprises exerçant leur activité principale dans le secteur de la location et location-bail d’articles de loisirs et de sport ou du commerce de détail d’articles de sport en magasin spécialisé, lorsqu’au moins 50 % du CA est réalisé dans la vente au détail de skis et de chaussures de ski, une attestation de l’expert-comptable, tiers de confiance, confirmant que l’entreprise remplit les critères prévus par cette annexe.

Par dérogation, pour les entreprises dont les comptes sont certifiés par un commissaire aux comptes, l’attestation de l’expert-comptable peut être remplacée par une attestation de l’entreprise et par une attestation du commissaire aux comptes, tiers de confiance indépendant.

Dans ce cas, l’attestation remplie et signée par l’entreprise mentionne :

- L’EBE coûts fixes chaque mois éligible de 2021 au titre de laquelle l’aide est demandée,

- Le chiffre d’affaires pour chaque mois éligible de 2021 de la période au titre de laquelle l’aide est demandée,

- Le chiffre d’affaires de référence mentionné à l’article 3 pour chacun des 2 mois de 2019 pour la période au titre de laquelle l’aide est demandée,

- Le numéro de formulaire de l’aide reçue en application du décret du 30 mars 2020 précité pour chacun des mois de la période considérée. Si l’entreprise n’est pas éligible pour l’un des 2 mois, elle atteste qu’elle ne remplit pas les critères permettant de bénéficier de l’aide au titre du mois concerné,

- Les noms, prénoms et qualité du signataire.

Cette attestation et les pièces justificatives sont, pendant 5 ans, dans les mêmes conditions que pour le fonds de solidarité.

Contrôle postérieur à la clôture

Pour les entreprises ayant l’obligation de faire certifier leurs comptes annuels

À la clôture de leur exercice et pour les entreprises ayant bénéficié de l’aide à la prise en charge de leurs coûts fixes, le commissaire aux comptes vérifie le résultat net sur la période pour laquelle l’entreprise a demandé cette aide.

Cette vérification prend la forme d’une attestation du commissaire aux comptes et doit être produite au plus tard dans le mois qui suit la

signature, par le commissaire aux comptes, de son rapport sur les comptes annuels et consolidés au titre de l’exercice 2021, ou pour le dernier exercice annuel comprenant au moins une période éligible.

Si sur l’ensemble des périodes éligibles, le résultat net de l’entreprise est supérieur à la somme des EBE, l’entreprise transmet l’attestation du commissaire aux comptes à la DGFiP, au plus tard 3 mois après sa signature par le commissaire aux comptes.

Sur la base de cette attestation, la DGFiP constate un indu égal à 70 % de la différence entre le résultat net sur l’ensemble des périodes éligibles d’une part, et la somme des EBE sur l’ensemble des périodes éligibles d’autre part, dans la limite du montant de l’aide versée. Cet indu est recouvré dans les mêmes conditions que les créances étrangères à l’impôt et au domaine.

Si sur l’ensemble des périodes éligibles le résultat net précité est supérieur à la somme des EBE coûts fixes, l’entreprise transmet l’attestation du commissaire aux comptes à la DGFiP, au plus tard 3 mois après sa signature par le commissaire aux comptes.

Sur la base de cette attestation, la DGFiP constate un indu égal à 70 % de la différence entre le résultat net sur l’ensemble des périodes éligibles d’une part, et la somme des EBE coûts fixes sur l’ensemble des périodes éligibles d’autre part, dans la limite du montant de l’aide aux coûts fixes versée, si ce résultat net est négatif, ou à la somme des aides coûts fixes perçues par l’entreprise y compris l’aide aux coûts fixes « saisonnière » et « groupe ». Ce taux est porté à 90 % pour les petites entreprises au sens du règlement (CE) n° 70/2001 de la Commission.

Cet indu donne lieu à l’émission d’un titre de perception recouvré comme en matière de créances étrangères à l’impôt et au domaine.

Pour les entreprises n’ayant pas l’obligation de faire certifier leurs comptes annuels

Les entreprises n’ayant pas l’obligation de faire certifier leurs comptes annuels, procèdent elles-mêmes

au calcul du résultat net pour chaque période éligible et pour l’ensemble des périodes au titre desquelles l’aide a été demandée, dans un délai d’un mois suivant l’approbation des comptes au titre de l’exercice 2021, ou pour le dernier exercice annuel comprenant au moins une période éligible.

Si sur l’ensemble des périodes au titre desquelles l’aide a été demandée, le résultat net précité est supérieur à la somme des EBE coûts fixes, l’entreprise transmet l’information à la DGFiP, au plus tard 3 mois après l’approbation des comptes.

Sur la base de cette information, la DGFiP constate un indu qui est égal à la différence entre, d’une part, la somme de toutes les aides coûts fixes perçues, et, d’autre part, 70 % de l’opposé mathématique du résultat net de la période éligible, si ce résultat net est négatif, ou à la somme des aides coûts fixes perçues par l’entreprise y compris l’aide versée au titre des aides aux coûts fixes « saisonnière » et « groupe », si ce résultat net est positif.

Ce taux est porté à 90 % pour les petites entreprises. Cet indu donne lieu à l’émission d’un titre de perception recouvré comme en matière de créances étrangères à l’impôt et au domaine.

Annexes

Les annexes 1, 2 et 3 du décret 2020-371 des entreprises les plus touchées par les conséquences économiques de la pandémie. Vous retrouverez le détail de ces listes sur : legifrance.gouv.fr

La demande d’aide est accessible par le site des impôts et peut être retrouvée sur : impôts.gouv.fr

Les modèles d’attestation du contribuable, du tiers de confiance, ainsi que les formulaires de calcul sont disponibles sur le site des impôts et peuvent être retrouvés sur : impôts.gouv.fr

L’aide « saisonnière » aux coûts fixes

Le nouveau décret crée une nouvelle catégorie d’aide qui s’adresse aux entreprises ayant une activité saisonnière.

Qui peut bénéficier de l’aide aux coûts fixes « saisonnière » ?

Les entreprises doivent réunir 5 conditions cumulatives, les 4 premières sont celles de l’aide aux coûts fixes mensuelle, la 5ème est énoncée de la façon suivante :

- Elles ont réalisé, pendant au moins un mois de la période semestrielle de référence de 2019, un chiffre d’affaires mensuel inférieur à 5 % du chiffre d’affaires annuel 2019.

Quel est le montant de l’aide « saisonnière » ?

L’aide versée prend la forme d’une subvention unique dont le montant s’élève à 70 % de l’opposé mathé-matique de l’EBE coûts fixes constaté au cours de la période semestrielle.

Le montant de l’aide s’élève à 90 % de l’opposé mathématique, pour les petites entreprises au sens du règlement (CE) n° 70/2001 de la Commission.

L’excédent brut d’exploitation coûts fixes est calculé ou vérifié, pour la période semestrielle, par un expert-comptable, ou un commissaire aux comptes, tiers de confiance, à partir du grand livre de l’entre-prise ou de la balance générale

L’aide « saisonnière » et l’aide « générale » ne sont pas cumulables. Si l’entreprise a déjà bénéficié de l’aide « générale », pour une ou deux périodes éligibles, lorsqu’elle fait sa demande au titre de la période semestrielle, le montant de l’aide aux coûts fixes déjà versé sera déduit du mondant de l’aide aux coûts fixes auquel elle a droit, en application de l’aide « saisonnière ».

Quelles sont les formalités à effectuer ?

Pour bénéficier de l’aide « saisonnière » aux coûts fixes, il convient d’en faire la demande entre le 1er juillet 2021 et le 15 août 2021 par l’espace pro-fessionnel de l’entreprise contribuable sur le site impôts.gouv.fr

L’attestation de l’expert-comptable est délivrée à la suite d’une mission d’assurance de niveau raison-nable en application des mêmes règles que l’attesta-tion pour l’aide « générale ».

La demande est accompagnée des mêmes justi-ficatifs que pour la demande d’aide « générale », il convient cependant d’adapter les éléments à la période semestrielle.

Comme pour l’aide « générale », pour les entreprises dont les comptes sont certifiés par un commissaire aux comptes, l’attestation de l’expert-comptable peut être remplacée par une attestation de l’entreprise et par une attestation du commissaire aux comptes.

Contrôle postérieur à la clôture

Il existe la même procédure de contrôle à la clôture des comptes pour l’aide « saisonnière » que pour l’aide « générale »

L’aide « groupe » aux coûts fixes

Le nouveau décret crée une nouvelle catégorie d’aide qui s’adresse aux entreprises n’ayant pas bénéficié du 1er volet du fonds de solidarité en raison du plafonnement du 1er volet du fonds de solidarité « groupe » de 200 000 € ou du plafonnement au titre des aides Covid-19 temporaires directes de 1 800 000 €.

Qui peut bénéficier de l’aide aux coûts fixes « groupe » ?

Les entreprises remplissent les conditions prévues pour l’aide « générale ». Cependant elles n’ont pas pu bénéficier du 1er volet du fonds de solidarité, uniquement en raison du plafonnement du 1er volet du fonds de solidarité « groupe » de 200 000 € ou du plafonnement au titre des aides Covid-19 temporaires directes de 1 800 000 €.

Si elles n’avaient pas été plafonnées, elles auraient bénéficié du 1er volet du fonds de solidarité pour le mois pour lequel la demande d’aide « groupe » est effectuée.

Quel est le montant de l’aide « groupe » ?

L’aide versée prend la forme d’une subvention unique correspondant à la somme des aides dues à chaque entreprise éligible faisant partie d’un groupe pour une, deux ou trois périodes éligibles pour la période semestrielle.

Le montant total des aides perçues par les entreprises d’un même groupe est limité sur la période de janvier à juin 2021 à un plafond de 10 M€, calculé au niveau du groupe.

Quelles sont les formalités à effectuer ?

Pour bénéficier de l’aide « groupe » aux coûts fixes, une entreprise du groupe doit en faire la demande au plus tard avant le 31 juillet 2021 ou, le cas échéant, entre le 1er juillet 2021 et le 15 août 2021, si au moins une entreprise du groupe est éligible à l’aide « saisonnière » sur son espace professionnel du site impôts. gouv.fr

L’attestation de l’expert-comptable est délivrée à la suite d’une mission d’assurance de niveau raisonnable en application des mêmes règles que l’attestation pour l’aide « générale ».

La demande est accompagnée :

- D’une attestation dite « attestation groupe » d’un expert-comptable, qui mentionne, pour chaque période éligible pour laquelle l’aide est demandée et pour chaque entreprise du groupe demandant l’aide :

- le montant de l’aide reçue, par chaque entreprise,

- si l’entreprise n’a pas pu bénéficier du fonds de solidarité au titre de l’un des mois, en raison de l’application d’un des deux plafonds, l’expert- comptable atteste qu’elle remplissait les conditions requises et n’a pu percevoir l’aide du seul fait du plafonnement,

- le montant éventuel d’aide perçue, par chaque entreprise et le cas échéant pour chaque période éligible,

- l’EBE coûts fixes, pour chaque entreprise et pour chaque période éligible ou pour la période semestrielle 2021.

- Des mêmes justificatifs que pour la demande d’aide « générale » pour chacune des entreprises pouvant bénéficier de l’aide aux coûts fixes « groupe »,

- Lorsque le montant total des aides demandées, atteint le plafond de 10 M€, « l’attestation groupe » précise pour chaque entreprise concernée le montant de l’aide demandée.

Comme pour l’aide « générale », pour les entreprises dont les comptes sont certifiés par un commissaire aux comptes, l’attestation de l’expert-comptable peut être remplacée par une attestation de l’entreprise et par une attestation du commissaire aux comptes.

Contrôle postérieur à la clôture

Il existe la même procédure de contrôle à la clôture des comptes pour l’aide « saisonnière » que pour l’aide « générale ».

Prise en charge des coûts fixes des entreprises – Conditions d’éligibilité à partir de mars 2021

Télécharger notre fiche :

Coronavirus – Prise en charge des coûts fixes des entreprises

Notre cabinet se tient à votre disposition pour vous accompagner dans cette nouvelle réforme.

N’hésitez pas à nous contacter.